APUNTES CONTABLES

Bienvenidos al mundo contable y Costos para Gastronomía. por CARLOS MORA

jueves, 22 de noviembre de 2018

miércoles, 7 de noviembre de 2018

Elaboración

y control de presupuestos de alimentos y bebidas

Por: Jaime García Treviño

Resumen

El administrador de un negocio relacionado con A y

B, para que adquiera y aplique a la práctica las diferentes técnicas para elaborar

un presupuesto en la operación de su establecimiento, es necesario que obtenga

los criterios para presupuestar adecuadamente ba..... encuentre más información dando clic en el siguiente enlace. https://docs.google.com/viewer?a=v&pid=sites&srcid=ZGVmYXVsdGRvbWFpbnxjbW9yYWNvbnRhYmxlfGd4OjIwYmQ4NWNjODg4MjM5Yjk

martes, 23 de octubre de 2018

Importancia de la participación ciudadana

La democracia es una forma de organización de grupos de personas para la toma de decisiones, en la que está prevista y propiciada la más amplia participación posible de los interesados.

La democracia participativa no niega la delegación y la representatividad de los políticos, simplemente los considera insuficientes. Por lo tanto, propone que se establezca una interacción permanente, entre las instituciones formales y las asociaciones sociales, etc.

La actuación ciudadana es el motor de los procesos de cambio, la democracia participativa toma cada vez más fuerza y se manifiesta por medio de referendos, en donde los representantes le consultan a la ciudadanía sobre temas trascendentales.

Esto supone que la sociedad ha asumido un nuevo papel, que hombres y mujeres están haciendo uso de sus derechos y obligaciones sociales, fiscalizando, evaluando y guiando las acciones del gobierno.

La democracia es una forma de organización de grupos de personas para la toma de decisiones, en la que está prevista y propiciada la más amplia participación posible de los interesados.

La democracia participativa no niega la delegación y la representatividad de los políticos, simplemente los considera insuficientes. Por lo tanto, propone que se establezca una interacción permanente, entre las instituciones formales y las asociaciones sociales, etc.

La actuación ciudadana es el motor de los procesos de cambio, la democracia participativa toma cada vez más fuerza y se manifiesta por medio de referendos, en donde los representantes le consultan a la ciudadanía sobre temas trascendentales.

Esto supone que la sociedad ha asumido un nuevo papel, que hombres y mujeres están haciendo uso de sus derechos y obligaciones sociales, fiscalizando, evaluando y guiando las acciones del gobierno.

Tomado de :https://www.larepublica.net/noticia/importancia-de-la-participacion-ciudadana

domingo, 21 de octubre de 2018

ECONOMÍA

https://www.colombia.com/colombia-info/informacion-general/economia/

La moneda oficial de Colombia es el PESO, el cual se divide en 100 centavos. Colombia se posiciona como la cuarta economía más grande de América Latina, luego de Brasil, México y Argentina y en la clasificación internacional, se encuentra dentro de las 31 mayores del mundo.

Hace parte de los CIVETS (Colombia, Indonesia, Vietnam, Egipto, Turquía y Sudáfrica), que lo conforman economías emergentes con alto potencial de desarrollo.

En 2012 entró en vigencia el Tratado de Libre Comercio entre Colombia y Estados Unidos. El acuerdo se suma a los ya 10 tratados vigentes, y a otros seis que se encuentran en negociación.

Colombia hace parte de organizaciones internacionales como Naciones Unidas, el Fondo Monetario Internacional, el Grupo Banco Mundial, el BID (Banco Interamericano de Desarrollo), Unasur, la OMC (Organización Mundial de Comercio), Mercosur, entre otras.

La economía colombiana se basa, fundamentalmente, en la producción de bienes primarios para la exportación, y en la producción de bienes de consumo para el mercado interno. Una de las actividades económicas más tradicionales es el cultivo de café, siendo uno de los mayores exportadores mundiales de este producto; ha sido parte central de la economía de Colombia desde principios del siglo XX y le ha valido reconocimiento internacional gracias a la calidad del grano; sin embargo, su importancia y su producción han disminuido significativamente en los últimos años.

La producción petrolífera es una de las más importantes del continente, Colombia es el cuarto productor de América latina y el sexto de todo el continente.

En cuanto a minerales, cabe destacar la explotación de carbón, y la producción y exportación de oro, esmeraldas, zafiros y diamantes.

En agricultura, ocupan un lugar importante la floricultura y los cultivos de banano, y en el sector industrial destacan los textiles, la industria automotriz, la química y la petroquímica.

Agricultura

El café es el cultivo principal. Después de Brasil, Colombia es el tercer productor mundial y el primero en la producción de café suave. Se cultiva principalmente en las vertientes de las montañas entre los 914 y los 1.828 m de altitud, sobre todo en los departamentos de Caldas, Antioquia, Cundinamarca, Norte de Santander, Tolima y Santander.

Otros cultivos considerables son: el cacao, la caña de azúcar, arroz, plátano o banano, tabaco, algodón, yuca, palma africana, flores tropicales y semitropicales. Algunos cultivos menores están formados por cereales, verduras y una amplia variedad de frutas. También se cultivan plantas que producen pita, henequén y cáñamo, que se utilizan en la fabricación de cuerdas y costales.

Pesca y silvicultura

Privilegiado con dos mares y con cerca de dos mil especies de peces, Colombia posee una gran riqueza ictiológica (La ictiología es la rama dedicada al estudio de los peces).

En las aguas costeras y en muchos ríos y lagos de Colombia se encuentra una amplia variedad de peces, de los que destacan: trucha, tarpón, pez vela y atún.

En cuanto a la Silvicultura, cultivo y cuidado de los montes, se puede decir que e los bosques están localizados fundamentalmente en la Amazonía colombiana, en la Costa del Pacífico, en la zona de Catatumbo (límites con Venezuela) y en algunas zonas de bosque de las cuencas alta y media de los ríos Magdalena y Cauca. La mayor parte de la madera extraída en Colombia, es obtenida de forma ilegal.

Minería

El petróleo y el oro son los principales productos minerales de Colombia. Se extraen considerables cantidades de otros minerales,como plata, esmeraldas, platino, cobre, níquel, carbón y gas natural. La industria petrolera está bajo el control de una compañía nacional y de varias concesiones a capitales extranjeros. La producción de petróleo crudo se concentra en el valle del río Magdalena, aproximadamente a 645 km del mar del Caribe y en la región entre la cordillera Oriental y Venezuela

En Colombia existen varias refinerías, entre las que se destaca la que se encuentra en Barrancabermeja. En el golfo de Morrosquillo (Coveñas) y Cartagena se encuentran otras muy importantes.

La minería del oro ha estado presente desde tiempos prehispánicos, y se realiza principalmente en el departamento de Antioquia y en menor medida en los departamentos de Cauca, Caldas, Nariño, Tolima, (Quíparra) y Chocó.

En nuestro país el incremento de la producción minera se debe a principalmente a la dinámica de la extracción de carbón. a producción de carbón pasó de 21.5 millones de toneladas a 85.8 millones de toneladas entre 1990 y 2011, mientras que la producción del resto de minería se incrementó en 3,8 millones de toneladas durante el mismo periodo.

para una mayor compresión mirar estos vídeos:

Esta información es tomada de Internet y tiene un fin solamente pedagógico.

miércoles, 18 de julio de 2018

AUDITORIA:

AUDITORIA:Como herramienta principal para toda empresa o profesional, el diccionario la define así:

Inspección o verificación de la contabilidad de una empresa o una entidad, realizada por un auditor con el fin de comprobar si sus cuentas reflejan el patrimonio, la situación financiera y los resultados obtenidos por dicha empresa o entidad en un determinado ejercicio.

para mayor información de click en el siguiente enlace, (publicado por Ramiro Muñoz Ramiro Muñoz is using Prezi to create and share presentations) online.:https://prezi.com/cipvikbjheiu/papeles-de-trabajo-evidencia-de-auditoria/

jueves, 26 de abril de 2018

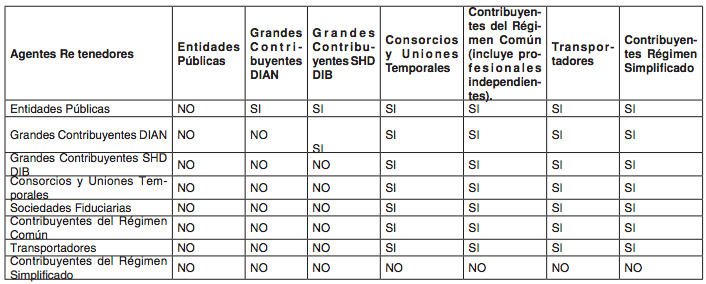

DINÁMICA DE RETENCIONES ENTRE CONTRIBUYENTES AÑO 2018 Y 2018

descargue del siguiente link la dinámica de retenciones https://sites.google.com/site/cmoracontable/RETENCIOES%20ENTRE%20REGIMENES%20Y%20CONTRIBUYENTES.docx?attredirects=0&d=1

Información tomada de la pagina www.aldiaempresarios.com

DINÁMICA DE RETENCIONES EN ICA

descargue del siguiente link la dinámica de retenciones en ICA:https://sites.google.com/site/cmoracontable/DINAMICA%20ENTRE%20CONTRIBU%20ICA.docx?attredirects=0&d=1

Información tomada de la pagina www.aldiaempresarios.com

La resolución 52377 de 2016 fue expedida el 28 de Julio de 2016 por parte de la secretaria de hacienda en Bogotá, desde esa fecha el Articulo de la norma señalaba:

ARTÍCULO 1. Nuevos agentes retenedores. Designar, a partir del 1° de enero de 2017, a los grandes contribuyentes de los impuestos distritales establecidos por la Dirección Distrital de Impuestos de Bogotá-DIB y a los contribuyentes pertenecientes al régimen común del impuesto de industria y comercio, como agentes retenedores del impuesto de industria y comercio, cuando realicen pagos o abonos en cuenta cuyos beneficiarios sean contribuyentes del régimen común y/o del régimen simplificado del impuesto de industria y comercio, en operaciones gravadas con el mismo en la jurisdicción del Distrito Capital.

PARÁGRAFO. Los agentes de retención en la fuente del impuesto de industria y comercio deberán cumplir, so pena de las sanciones legales establecidas, con las obligaciones sustancial (consignar los valores retenidos) y formales (inscribirse en el RIT, retener, declarar y certificar), asociadas a dicho mecanismo de pago anticipado del tributo y con los demás deberes establecidos, en el Distrito Capital de Bogotá, para los obligados tributarios.

El cambio es radical teniendo en cuenta que normalmente la retención de ICA no se había generado entre este tipo de contribuyentes, y solo aplicaba al régimen común si en la operación intervenía un Gran contribuyente designado por la DIAN, por el Distrito, una Entidad Pública o si el beneficiario del pago era un régimen común profesional independiente.

Por lo tanto, a partir del 1 de enero de 2017 debemos recordar (Siempre y cuando se trate de un contribuyente perteneciente al régimen común de ICA en Bogotá) parametrizar nuestros sistemas para iniciar con esta nueva obligación, en la cual se deberá retener a todas las personas jurídicas y naturales pertenecientes al régimen común, las demás retenciones se seguirán practicando de forma ordinaria.

La mecánica es idéntica a la que se realizaba con los contribuyentes del régimen simplificado, se retendrá teniendo en cuenta la actividad económica informada en la factura y en caso de que el sujeto de retención no lo informe se hará a la tarifa mas alta 13,8 * 1.000, teniendo en cuenta las mismas bases de la retención a titulo de renta.

Ver: http://www.accounter.co/boletines/29603-bases-minimas-retencion-de-ica-en-bogota.html

Teniendo en cuenta esta nueva disposición y para efectos didácticos la secretaria de hacienda distrital emitió el siguiente cuadro:

jueves, 1 de marzo de 2018

LEY MARIA

QUE DEBEMOS CONOCER:

Este es el Abecé de la Ley María, que entró en vigencia este

miércoles.

Este es el Abecé de la Ley María, que entró en vigencia este

miércoles.

CONGRESO DE LA REPÚBLICA

POLÍTICA

POR JULIÁN AMOROCHO BECERRA | PUBLICADO EL 05 DE ENERO DE

2017

Recién salida del horno, la Ley 1822 del 4 de enero de 2017

, denominada Ley María, le dará beneficios más amplios a los nuevos padres y

madres trabajadores de Colombia. Esto es lo que usted tiene que saber.

¿Qué cambió?

¿Qué cambió?

El principal cambio de la nueva legislación aumenta de 14 a

18 semanas la licencia remunerada para la mujer que dé luz a un bebé.

¿Desde qué

punto se aplica?

Las 18 semanas empiezan a contar desde una semana antes de

la fecha aproximada del parto, siempre y cuando el médico que atienda a la

madre no diga lo contrario.

¿Cuánto

paga?

A la madre se le pagará durante toda la licencia el salario

que tenía antes de iniciar las 18 semanas. Si se trabajaba por tarea u obra

realizada (prestación de servicios), se paga el promedio de lo que ganó en el

último año o en el total del tiempo, si es menor.

Los

requisitos y condiciones

Como la licencia la paga la EPS a la que esté afiliada la

madre, esta debe obligatoriamente ser cotizante. En caso de que solo el padre

esté cotizando, sólo se tendrá derecho a cuatro días.

¿Y si se

trata de trabajadores independientes?

Rige el mismo principio. Como quien asume el pago es la EPS,

el trabajador debe estar al día con sus prestaciones para recibir los

beneficios pagos de la ley.

¿Si el bebé

es prematuro, cambia algo?

Sí. Las semanas de diferencia entre el nacimiento y la fecha

aproximada del parto se suman a la licencia. Es decir que si el bebé llegó dos

semanas antes de lo esperado, se suman a la licencia y la madre tendrá 20

semanas para estar con el pequeño.

¿Si el bebé

es adoptado o la madre fallece o se enferma?

Los derechos de ley cobijan a la madre adoptante.

¿Si son

gemelos, trillizos o más?

De tratarse de un parto múltiple, a las 18 semanas de

licencia se suman dos más para la madre.

¿Qué

beneficios le dan al padre?

Antes de 2001, el padre de un bebé debía solicitar a las

empresas una calamidad doméstica para estar con el recién nacido. La nueva

legislación contempla ocho días hábiles de licencia remunerada.

Para obtenerlas, solo deberá presentar el registro de

nacimiento del niño, máximo 30 días después al nacimiento, a la EPS.

¡Ojo! Para obtener este beneficio, el padre deberá estar al

día con sus obligaciones con la salud y deberá comprobar que es el cónyuge o

compañero permanente de la mujer.

En casos excepcionales como la muerte o enfermedad de la

madre, al padre se le sumará el total de la licencia materna o las semanas que

queden tras el evento.

¿Qué debe

hacer la madre para tener la licencia?

La mujer deberá presentar a la empresa el certificado médico

que conste el estado de embarazo, el día aproximado de parto y el día desde el

que quiera empezar la licencia.

Sin embargo, el inicio solo se dará máximo dos semanas antes

de la fecha del parto.

Cabe anotar que si la mujer sacrifica semanas de licencia

por trabajar, estas le serán pagas.

¿Qué

garantías brinda la ley?

La norma prohíbe a las empresas el despido de la trabajadora

en embarazo o lactancia, salvo que prueben al Estado que esta decisión es

justificada.

Retroactividad

en duda

La ley deja claro que rige a partir de su publicación y

sanción presidencial, es decir, a partir del 4 de enero. Sin embargo, ¿podrán

gozar del aumento de licencia las mujeres que dieron a luz recientemente, como en

diciembre o iniciando el año?

Juan Manuel Charry, abogado constitucionalista, explicó que

por regla general, todas las leyes rigen hacia el futuro, es decir que no

tienen efectos retroactivos.

No obstante, explicó que “si las sanciones son benignas, se

aplica el principio de favorabilidad y solo así se aplicarían los beneficios en

retroactividad”.

A pesar de este concepto, para las madres y padres

recientes, un juez laboral será el encargado de dirimir si podrán gozar de los

beneficios de la nueva ley.

La lactancia

Con la Ley María, el presidente Juan Manuel Santos adoptó la

estrategia de Salas Amigas de la Familia Lactante del Entorno Laboral, que

obliga a las entidades públicas y empresas privadas a adecuar espacios para que

las mujeres en período de lactancia que laboren allí, puedan alimentar a sus

bebés con comodidad y seguridad.

Las empresas tendrán de dos a cinco años para adoptar estos

espacios.

jueves, 8 de febrero de 2018

NIC 2 INVENTARIOS

Concepto

El inventario es el conjunto de mercancías o artículos que tiene la empresa para

comerciar con aquellos, permitiendo la compra y venta o la fabricación primero antes de

venderlos, en un periodo económico determinados. Deben aparecer en el grupo de

activos circulantes.

Es uno de los activos más grandes existentes en una empresa. El inventario aparece

tanto en el balance general como en el estado de resultados. En el balance General, el

inventario a menudo es el activo corriente mas grande. En el estado de resultado, el

inventario final se resta del costo de mercancías disponibles para la venta y así poder

determinar el costo de las mercancías vendidas durante un periodo determinado.

Los Inventarios son bienes tangibles que se tienen para la venta en el curso ordinario del

negocio o para ser consumidos en la producción de bienes o servicios para su posterior

comercialización. Los inventarios comprenden, además de las materias primas,

productos en proceso y productos terminados o mercancías para la venta, los materiales,

repuestos y accesorios para ser consumidos en la producción de bienes fabricados para

la venta o en la prestación de servicios; empaques y envases y los inventarios en

tránsito.

Analicemos que dice la norma segun la contaduria general de la nación:

POLÍTICAS CONTABLES SEGÚN LA NORMA INTERNACIONAL

Estas políticas están definidas en la NIC 8 y en la sección 10 para PYMES.

Estas normas definen los principios, bases, reglas y procedimientos que se deben tener en cuenta al momento de preparar los estados financieros para una empresa. para una mayor compresión y análisis de clic en el siguiente enlace.

http://prezi.com/jpde0acjyr3b/?utm_campaign=share&utm_medium=copy&rc=ex0share

lunes, 5 de febrero de 2018

ASPECTOS GENERALES DEL IMPUESTO NACIONAL AL CONSUMO

¿Cómo quedó el régimen simplificado del INC

para el 2018?

·

Publicado: enero 4, 2018

·

Última Actualización: enero 5, 2018

Durante el

2018 se seguirán aplicando los mismos criterios que rigieron en el 2017 para

pertenecer al régimen simplificado del INC, pues no se presentaron nuevas

reformas tributarias, reglamentaciones especiales, ni fallos de la Corte

Constitucional que alteraran dichos criterios.

Quienes sean

responsables del impuesto nacional al consumo –INC– (regulado en los artículos

426 y 512-1 a 512-14 del ET), y pretendan funcionar durante el 2018 bajo el

régimen simplificado de dicho impuesto (el cual solo aplica a quienes ofrezcan

el servicio de restaurantes y bares), deberán cumplir con los dos requisitos

establecidos en el artículo

512-13 del ET (el cual no fue modificado a lo largo del año 2017), a saber:

demostrar que durante el año anterior (2017 en este caso) sus ingresos

provenientes únicamente de las actividades sujetas al INC no superaron las

3.500 UVT (3.500 x $31.859 = $111.507.000), y que durante el 2018 posean

únicamente un establecimiento de comercio.

A continuación

destacamos algunas de las particularidades propias del régimen simplificado del

INC) que se deberán tomar en cuenta durante el 2018.

Características

básicas del régimen simplificado del INC durante el 2018

La norma

del artículo

512-13 del ET, luego de ser modificada con el artículo 205 de la Ley

1819 de 2016, indica que durante el 2017 y siguientes los únicos que pueden figurar

inscritos en el régimen simplificado del INC (responsabilidad 34 en el RUT)

serían las personas naturales dedicadas a las actividades de restaurantes y

bares (las cuales involucran cafeterías, panaderías, pastelerías, heladerías y

fruterías, sin importar si realizan tales actividades con o sin la explotación

de franquicias; ver artículo

512-8 y la nueva versión del artículo

512-9 el ET), siempre y cuando cumplan la totalidad de los siguientes 3

requisitos:

- No efectúen servicios de catering empresarial (ver artículos 426 y 512-8 del ET y el artículo 2 del Decreto 803 de abril de 2013 recopilado

en el artículo 1.3.3.8 del DUT 1625 de octubre de 2016). Si los llegasen a prestar, dicho servicio no

los haría responsables del INC y en cambio los haría responsables del IVA

(ya sea en el régimen simplificado o el común de dicho impuesto).

- Sus ingresos brutos provenientes solamente de las actividades de bares

y restaurantes durante el año anterior no superaron las 3.500 UVT. Por

tanto, durante el 2018 pueden pertenecer al régimen simplificado del INC

si esos ingresos brutos no superaron $111.507.000 (3.500 UVT x $31.859).

Además, si en algún momento a lo largo del año 2018 llegan a superar ese tope,

entonces pertenecerían al régimen común del INC, pero solamente a partir

del inicio del año siguiente (2019).

- Durante el año 2018 no podrán tener más de un establecimiento, sede,

local o negocio. Además, si en algún momento a lo largo del año 2018

llegan a abrir un segundo local o establecimiento, se entendería que sí

pasarían automáticamente a pertenecer al régimen común del INC por el

resto del año 2018.

Quienes puedan

pertenecer al régimen simplificado del INC durante el 2018 también deberán

tener en cuenta lo dispuesto en el nuevo artículo

512-14 del ET (creado con el artículo

206 de la Ley 1819 de 2016), el cual les exige que deben cumplir con lo dispuesto en el artículo

506 del ET, norma que desde hace tiempo se aplica a los responsables del IVA en

el régimen simplificado, exigiéndoles que figuren inscritos en el RUT

exhibiendo en un lugar visible de su establecimiento la prueba de la

inscripción en el RUT y entregando una copia de dicho RUT a quien se lo

solicite. Si no cumplen con su inscripción oportuna en el RUT, se exponen a la

sanción del numeral 1 del artículo

658-3 del ET (cierre del establecimiento de 1 día por cada mes o fracción de mes

de retraso en la inscripción, o una multa equivalente a 1 UVT por cada día de

retraso en la inscripción en el RUT).

“los responsables del régimen simplificado del INC ya no tienen que seguir

facturando de forma obligatoria sus operaciones, ni presentando al final del

año la declaración informativa (formulario 315)”

Además, y de

acuerdo con el Concepto

Dian 17806 de julio 6 de 2017, en el cual se hizo una interpretación del artículo

512-14 del ET, a partir de enero 1 de 2017 los responsables del régimen simplificado del

INC ya no tienen que seguir facturando de forma obligatoria sus operaciones, ni

presentando al final del año la declaración informativa (formulario 315),

obligaciones que se habían exigido entre los años 2013 y 2016 con el artículo 6

del Decreto

803 de abril de 2013(recopilado

en el artículo 1.3.3.7 del DUT 1625 de 2016). Es por lo anterior que en el Decreto

1951 de noviembre 28 de 2017, a través del cual se fijó el calendario

tributario del año 2018, ya no se menciona la obligación de presentar la

declaración informativa del régimen simplificado del INC. En todo caso, y al

igual de lo que ya se dijo para las personas del régimen simplificado del IVA,

si una persona natural del régimen simplificado del INC decide facturar de

forma voluntaria, en ese caso tendría que hacerlo con todos los requisitos,

incluido el de la autorización de numeración de la facturación.

De otra parte,

y según el cambio que el artículo

94 de la Ley 1819 de 2016 le introdujo al artículo 177-2 del ET, quienes incurran en

costos o gastos con responsables del INC no podrán tomarlos como deducibles al

final del año en su declaración de renta si el responsable del INC figura en el

régimen simplificado de dicho impuesto pero termina suscribiendo contratos por

montos superiores a 3.300 UVT (cifra que no fue modificada por la Ley

1819 de 2016, pero que, en armonía con la nueva versión del parágrafo 1 del artículo

499 del ET, debió ser cambiada a 3.500 UVT).

Quienes no

puedan pertenecer al régimen simplificado del INC de bares y restaurantes

tendrían que hacer figurar en su RUT la responsabilidad No. 33 y empezar a

cobrarlo aplicando en todos los casos la tarifa única del 8 % sobre las bases

gravables especiales que se les definen en los artículos

512-9 a 512-12 del ET. Así, el valor cobrado por el INC no se puede afectar con ningún tipo de

impuesto descontable y deberá ser declarado en todos los casos de forma

bimestral a lo largo del 2018, utilizando el formulario que la Dian llegue a

definir para el año 2018 y teniendo en cuenta los plazos establecidos en la

nueva versión del artículo

1.6.1.13.2.32 del DUT 1625 de octubre de 2016, luego de ser modificado con el artículo 1 del Decreto

1951 de noviembre 28 de 2017.

Por su parte,

la declaración bimestral del INC, igual

que la del IVA, no es obligatorio presentarla en ceros (ver Concepto Dian 17357

de julio 4 de 2017), y es una declaración que a partir de 2017 empezó a generar la

responsabilidad penal del artículo 402 del Código penal, el cual fue modificado

con el artículo 339 de la Ley 1819 de 2016. Además, si no se paga dentro de los 3 meses contados

a partir de la fecha del vencimiento, la Dian podrá aplicar la sanción

del numeral

4 del artículo 657 del ET y cerrar el establecimiento de comercio durante 3 días. En todo caso,

y según el parágrafo 6 de ese mismo artículo

657 del ET, el contribuyente puede conmutar esa sanción por una sanción en dinero.

Quienes deban

cobrar el INC (pues no pueden pertenecer al régimen simplificado de dicho

impuesto) deben tener cuidado de no reportar como IVA los INC de los pagos que

reciban con tarjetas en sus datafonos, pues se trata de tributos totalmente

diferentes.

Inscripción,

actualización o cancelación en el RUT

Para que los

responsables del régimen simplificado del IVA o del INC puedan cumplir con el

proceso de inscribirse por primera vez en el RUT, actualizarlo o incluso

cancelarlo, deberán tener en cuenta las instrucciones que al respecto siguen

contenidas en el Decreto

2460 de noviembre de 2013 (el cual fue posteriormente recopilado entre los artículos

1.6.1.2.2 hasta 1.6.1.2.24 del DUT 1625 de octubre de 2016). En dicho proceso ya

no se exige tener que contar con una cuenta bancaria o de ahorros.

Además, si se

trata de un comerciante que primero debe inscribirse en cámara de comercio, en

ese caso tendrá que seguir las instrucciones de la Resolución

Dian 052 de junio 21 de 2016.

En el impuesto a la renta, tanto de las personas jurídicas como las personas naturales, para que procedan las deducciones estas deben cumplir una serie de requisitos generales.

Estos requisitos vienen dados por el artículo 107 del estatuto tributario modificado por la ley 1819 de 2016:«Son deducibles las expensas realizadas durante el año o período gravable en el desarrollo de cualquier actividad productora de renta, siempre que tengan relación de causalidad con las actividades productoras de renta y que sean necesarias y proporcionadas de acuerdo con cada actividad.

La necesidad y proporcionalidad de las expensas debe determinarse con criterio comercial, teniendo en cuenta las normalmente acostumbradas en cada actividad y las limitaciones establecidas en los artículos siguientes.»

Aquí se identifican tres requisitos esenciales:

- Necesidad

- Causalidad

- Proporcionalidad

Cada una de las deducciones debe cumplir con los tres requisitos.

Requisito de necesidad

El requisito de la necesidad hace referencia al gasto o deducción que es necesario para poder general el ingreso.

Si el ingreso se puede generar sin una determinada deducción, esta se considera como no necesaria. Por ejemplo, para vender mercancías en Bogotá no hace falta pagarle al gerente un tour por Europa, por tanto esos gastos no pueden ser deducibles.

Requisito de causalidad

Este requisito es muy similar al principio contable de la asociación, puesto que el gasto debe tener una relación directa con el ingreso: es la causa afecto.

La empresa obtiene un ingreso como causa de incurrir en un gasto.

Un gasto puede ser necesario pero no tener relación de causalidad con la generación de la renta.

Es el caso típico de los ingresos de un periodo y los gastos de otro periodo. En tal caso el gasto pudo ser necesario pero por corresponder a un periodo diferente no tiene relación de causalidad.

Requisito de la proporcionalidad

Entre el monto del gasto y el monto del ingreso debe existir una proporcionalidad.

Por ejemplo no se puede incurrir en un gasto de $100 para obtener un ingreso de $50.

Este requisito busca que el contribuyente no incluya gastos que lucen exagerados respecto al beneficio que brindan.

¿Es proporcional el sueldo del gerente si esta representa la mitad de los ingresos de la empresa? Sin duda se trata de un gasto necesario y que tiene relación de causalidad pero es desproporcionado.

Estos requisitos general son muy subjetivos y se prestan para que cada funcionario de la Dian haga su propia interpretación, por lo que hay que tener criterios razonables a la hora de verificar el cumplimiento de estos requisitos.

Es por ello que el inciso dos del artículo 107 del estatuto tributario señala que la evaluación el cumplimiento de estos requisitos se debe hacer con criterio comercial, según lo que normalmente sucede y se acostumbra en la actividad económica desarrollada por el contribuyente.

Estos requisitos también son considerados por la UGP cuando realiza los procesos de fiscalización en los aportes a seguridad social de los trabajadores independientes en los términos del artículo 135 de la ley 1753 de 2015, proceso que es independiente al que pueda realizar la Dian, pues se trata de entidades independientes.

El principal problema que representan estos requisitos, tiene que ver con los pagos que las empresas hacen para homenajear proveedores, clientes e incluso al personal clave de la empresa, pues siempre la Dian consideró que no eran ni necesarios ni cumplían con el requisito de la causalidad, y resultaba difícil demostrar la relación directa que había entre el gasto incurrido para agasajar a un cliente y los beneficios que este cliente representaban, por ejemplo.

Este problema se soluciona en parte con artículo 107-1 del estatuto tributario que acepta este tipo de deducciones, pero con los siguientes límites:

«Atenciones a clientes, proveedores y empleados, tales como regalos, cortesías, fiestas, reuniones y festejos. El monto máximo a deducir por la totalidad de estos conceptos es el 1% de ingresos fiscales netos y efectivamente realizados.»

Adicional a lo anterior, para que una deducción proceda fiscalmente debe estar soportada por un documento idóneo en los términos del artículo 771-2 del estatuto tributario.

jueves, 1 de febrero de 2018

TABLA DE RETENCIÓN EN LA FUENTE 2018

para descargarla haga clic en el siguiente enlace https://sites.google.com/site/cmoracontable/Tablaretencion2018.xls?attredirects=0&d=1

ACTUALIDAD TRIBUTARIA 2018

Para este año el gobierno Nacional en cabeza de nuestro presidente, trajo nuevos cambios en materia tributaria. En el siguiente enlace encontrara información al respecto, descargada de la pagina Actualicesee.com https://sites.google.com/site/cmoracontable/ACTUALIDAD%202018.docx?attredirects=0&d=1

miércoles, 25 de octubre de 2017

- Publicado: Enero 6, 2017 por ACTUALÍCESE.COM

- Última Actualización: Enero 6, 2017

La Ley 1819 de 2016 modificó el artículo 600 del ET, por tanto, el período gravable del impuesto sobre las ventas solo será bimestral o cuatrimestral.

Entre los cambios introducidos por la reforma tributaria estructural (Ley 1819 de 2016) se encuentra la modificación en la periodicidad para declarar el impuesto sobre las ventas, contemplada en el artículo 600 del ET. De esta manera, a partir de 2017 el período gravable del impuesto sobre las ventas podrá ser bimestral o cuatrimestral.

De acuerdo con lo anterior, declararán y pagarán el IVA de forma bimestral los grandes contribuyentes, personas jurídicas y naturales cuyos ingresos brutos al 31 de diciembre del año gravable 2016 sean iguales o superiores a 92.000 UVT ($2.737.276.000), así como los responsables señalados en los artículos 477 y 481 del ET. Por otro lado, declararán y pagarán de manera cuatrimestral los responsables de IVA, personas jurídicas y naturales cuyos ingresos brutos al 31 de diciembre del año gravable 2016 sean inferiores a 92.000 UVT.

Vale recordar que, según el artículo 601 del ET, deben presentar declaración y pago del IVA los responsables de tal impuesto (incluyendo a los exportadores). Por el contrario, no están obligados a presentarla los contribuyentes que pertenezcan al régimen simplificado, así como los del régimen común durante aquellos períodos en que no hayan efectuado operaciones sometidas a IVA, ni operaciones que den lugar a impuestos descontables, ajustes o deducciones.

viernes, 20 de octubre de 2017

IMPUESTOS En Colombia existen impuestos a nivel nacional y regional. Los impuestos de carácter nacional aplican para todas las personas naturales o jurídicas residentes en el país y los impuestos de carácter regional son determinados por cada departamento o municipio conforme los parámetros fijados por la Ley.

A continuación encontrará una breve descripción y la tarifa de los principales impuestos que existen en Colombia.

| IMPUESTO | DEFINICIÓN | TARIFA |

| Renta y Ganancia Ocasional |

El impuesto sobre la renta tiene cubrimiento nacional y grava las utilidades derivadas de las operaciones ordinaras de la empresa. El impuesto de ganancia ocasional es complementario al impuesto sobre la renta y grava las ganancias derivadas de actividades no contempladas en las operaciones ordinarias.

|

Impuesto de renta: 34%1

Ganancia Ocasional: 10%

|

| Sobretasa Impuesto sobre la Renta |

Se crea una sobretasa para 2017 y 2018 para contribuyentes con utilidades superiores a 800 millones de pesos.

|

6% para 2017

4% para 2018 |

| Impuesto al Valor Agregado (IVA) |

Es un impuesto indirecto nacional sobre la prestación de servicios y venta e importación de bienes.

|

Tarifa general del 19%

|

| Impuesto al consumo |

Impuesto indirecto que grava los sectores de vehículos, telecomunicaciones, comidas y bebidas.

|

4%, 8% y 16%

|

| Impuesto a las Transacciones Financieras |

Impuesto aplicado a cada transacción destinada a retirar fondos de cuentas corrientes, ahorros y cheques de gerencia.

|

0,4% por operación.

|

| Impuesto de Industria y Comercio |

Impuesto aplicado a las actividades industriales, comerciales o de servicios realizadas en la jurisdicción de una municipalidad o distrito, por un contribuyente con o sin establecimiento comercial, Se cobra y administra por las municipalidades o distritos correspondientes.

|

Entre 0,2% y 1,4% de los ingresos de la compañía.

|

| Impuesto Predial |

Impuesto que grava anualmente el derecho de propiedad, usufructo o posesión de un bien inmueble localizado en Colombia, que es cobrado y administrado por las municipalidades o distritos donde se ubica el inmueble.

|

Entre 0,3% a 3,3%.

|

| Impuestos a los dividendos |

Se crea un nuevo impuesto a los dividendos aplicable a las utilidades generadas a partir del 2017 (se respetan utilidades acumuladas y las del 2016).

El impuesto es causado a:

El dividendo se genera al moment oen que la junta de accionistas aprueba que se entreguen estos mismos. En el caso de las sucursales, se genera cuando los dividendos se transiferen al exterior.

|

Persona natural o jurídica (no residente) 5%

Persona natural (residente) 0% - 5% - 10%

Persona Jurídica (residente) 0%

|

Para 2018 y los años subsiguientes la renta será del 33%.

En el siguiente enlace encontrara información que te puede interesar.

https://www.youtube.com/watch?v=7jZnpf1iWvM&t=8s

Suscribirse a:

Entradas (Atom)